O ciclo de vida de um token de recebíveis

calendar_month 16/07/2021

A tokenização está adquirindo cada vez mais espaço no mercado e as blockchain públicas estão tendo seus usos potencializados.

O interesse em ativos tokenizados também vem aumentando e, de acordo com o Projection of Tokenized Assets Market 2021 – 2025 da Finoa, a categoria de investimentos tem seu valor estimado em 2.6 trilhões de dólares.

Uma das aplicações mais utilizadas hoje é a tokenização da antecipação de recebíveis.

Com a aceleração deste mercado, vale a pena entender melhor o ciclo de vida dos tokens de recebíveis e o funcionamento do projeto de ponta a ponta, comparando aos meios tradicionais.

Por isso, preparamos um texto com o ciclo completo de vida token para que você entenda o processo do começo ao fim.

Boa leitura!

O ciclo de vida de um token

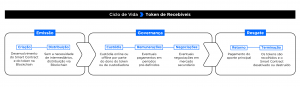

O ciclo de vida de um token pode ser compreendido dentro de três fases: Pré-issuance (ou emissão); Pós-issuance (ou governança) e Resgate.

Você pode visualizar este ciclo a partir da imagem abaixo:

Embora estejamos focados no token de recebíveis, muitos desses processos explicam o funcionamento geral de outros tokens.

Sabendo disso, vamos explicar detalhadamente cada uma dessas etapas!

Emissão

No token de recebíveis, como qualquer oferta de títulos tradicional, é necessário definir os parâmetros de empréstimo pertinentes, como o volume da oferta, a taxa de juros e a duração.

Estes parâmetros são expressos diretamente na lógica do contrato inteligente, tipicamente dentro de um modelo de contrato. A execução em uma plataforma pública de Smart Contract garante a adesão aos termos.

É possível mover todo o processo de oferta, o valuation e o levantamento de investidores na blockchain, mas também é mais comum e prático aplicar os mesmos procedimentos que as ofertas tradicionais.

O advento dos tokens e das stable coins (moedas estáveis), entretanto, tornou mais atraente realizar a compra real de títulos já dentro da blockchain.

Dessa forma, a entrega final dos direitos aos títulos é feita de maneira pré-programada, aliviando a necessidade de agentes de pagamento e serviços de caução, reduzindo assim os custos de emissão.

Entretanto, o cumprimento das normas de KYC (Know Your Customer) nas funções do Smart Contract é ainda enxergado como o principal desafio, embora muitas empresas já tenham desenvolvido métodos eficientes para lidar com esta questão.

Governança

A etapa de governança diz respeito à manutenção, possíveis negociações e remunerações periódicas dos tokens. Nesta etapa, existem alguns fatores a serem considerados.

Custódia

Assim como (quase) todos os ativos digitais, os tokens que representam os títulos precisam ser armazenáveis, transferíveis, negociáveis e recuperáveis com segurança durante a vida útil do título.

As instituições financeiras têm muitas opções para custódia e armazenamento de ativos digitais, e estas opções também estão disponíveis para os tokens de recebíveis. Para esses fins, é uma vantagem para o contrato inteligente aderir às normas, tais como a especificação ERC-20.

Infelizmente, porém, o ecossistema ainda está em fase de consolidação quando se trata de padrões que suportam funcionalidades mais complexas.

Negociações

Como as instituições emissoras de títulos tokenizados estão sujeitas a várias regulamentações em praticamente todas as jurisdições, a transferência sem permissão é inviável.

Porém, já surgiram abordagens para conciliar o comportamento intencional dos donos dos tokens e a natureza resistente à censura das blockchains públicas, seja com uma simples lista de permissões ou com aprovações de transferência “just-in-time”.

Encontrar o melhor equilíbrio entre a experiência do usuário final e a escalabilidade da plataforma estrutural continua sendo um desafio.

Um requisito fundamental quando se trata da tokenização de recebíveis é a capacidade de precificar o token e seus riscos em um mercado secundário.

Para muitos títulos, isto pode acontecer em exchanges centralizadas ou pela blockchain em exchanges descentralizadas. Entretanto, evitar a fragmentação da liquidez entre plataformas é ainda mais importante com a antecipação de recebíveis, que normalmente sofre com a falta de liquidez.

Mesmo que a segurança dos Smart Contracts seja muito avançada, tokens de recebíveis normalmente contêm uma funcionalidade de administrador para permitir atuações em circunstâncias imprevistas, por exemplo, pausando todas as transferências.

Além disso, é aconselhável que os emissores sejam capazes de lidar com a perda de chaves privadas por parte dos donos dos tokens. Isto é especialmente relevante quando os pagamentos de remunerações e resgates acontecem pela blockchain.

Remunerações

Finalmente, a antecipação de recebíveis pode incluir pagamentos regulares de remunerações mesmo quando tokenizada.

A blockchain pública faz com que seja mais conveniente para os emissores determinar os beneficiários finais desses pagamentos: as carteiras com os mesmos endereços que possuem o token em uma determinada data no tempo.

Assim, os donos dos tokens podem receber a quantidade apropriada de stablecoins ou de outro meio de pagamento adequado para a blockchain.

Dessa forma, a natureza flexível dos contratos inteligentes permite que os eventos do calendário corporativo sejam integrados ao próprio ativo.

Resgate

Geralmente, ao final do projeto, o aporte principal é devolvido aos atuais portadores do token.

Da mesma maneira como ocorre com as remunerações, isso pode ser realizado de forma prática pela blockchain com o uso de moedas estáveis e acontece, normalmente, após as transferências dos tokens de recebíveis terem sido desativadas.

Neste momento, os tokens também são recolhidos e os smart contracts são destruídos ou desativados perpetuamente.

Assim, o ciclo de vida do token chega ao fim. E o mesmo processo acontece para outras tokenizações de recebíveis.

Quer saber mais sobre os diferentes tipos de tokens e tudo o que acontece no universo da tokenização? Acompanhe o perfil da Liqi pelo Instagram!

Outros artigos

O que é ativo e passivo financeiro, quais as diferenças e como formam o patrimônio líquido?

Entender os conceitos de ativo e passivo financeiro é essencial para qualquer empresário ou investidor que deseja gerir suas finanças de forma...

25/07/2024

Saiba mais

Tendências da securitização com o uso da tokenização e da blockchain | Gabriel Lopes

Gabriel Lopes (Head de Originação e Distribuição da VERT Capital) explora a evolução do mercado de capitais no Brasil, destacando o papel...

19/07/2024

Saiba mais

FIDC e TIDC: diferenças de estrutura, custos e funcionamento | Alexandre Freitas

Alexandre Freitas explora os detalhes do Fundo de Investimento em Direitos Creditórios (FIDC), como ele é regulamentado pela Comissão de Valores...

05/07/2024

Saiba mais

Saiba das novidades cripto antes de todo mundo!

Assine a nossa newsletter semanal e receba todas as atualizações sobre o mercado que nunca para.